Datos que se muestran en los informes económicos

Introducción

Entendemos por informes económicos del arrendador, los siguientes:

Informe de gastos e ingresos anual

Informe de rentabilidad anual

Informe de renta anual

Todos ellos aplican la misma lógica por lo que respecta a la información de que se nutren, por lo que las cifras mostradas deben ser coincidentes entre sí.

Configuración general (“Por devengo” o “Por cobros y pagos”)

El administrador debe configurar, en la pestaña Impuestos de terceros de la ficha de Empresa, si estos informes se basan en el devengo o en los cobros y pagos. Haga clic aquí para más información.

Configuración particular del arrendador

Para cada arrendador el informe puede variar dependiendo de la configuración establecida en la ficha del arrendador. Haga clic aquí para ver las opciones de configuración del arrendador.

Datos que se muestran en los informes

A continuación se detalla cuáles son los datos que se toman para generar los informes económicos. En todos los casos, por lo que respecta a la temporalidad de cobros, pagos, facturas, etc. se seleccionan aquellos cuya fecha de contabilización (no de liquidación) está incluida en el ejercicio fiscal que se está informando. Es decir, desde el 1 de enero hasta el 31 de diciembre.

Es decir, si un pago de factura o un cobro de recibo se ha contabilizado con fecha 30 de diciembre del año 1 y se ha liquidado en una liquidación de enero del año 2, se incluye en los informes del ejercicio 1 porque es el año en que se ha producido la operación contable.

Ingresos y abonos por recibos

Por devengo

Los ingresos se calculan a partir de los recibos emitidos durante el ejercicio fiscal. En el caso del informe de renta, se detalla el importe exento, base y cuota de IVA, base y cuota de IRPF e importe total.

Los recibos abonados se incluyen teniendo en cuenta la fecha en que se ha emitido el abono.

Ejemplos:

Un recibo de 600€ que se emite en 2020 y del que se abonan 200€ en 2020. Se declararán ventas por 400€ en 2020.

Un recibo de 600€ que se emite en 2020 y del que se abonan 200€ en 2021. Se declararán ventas por 600€ en 2020 y por -200€ en 2021.

Un recibo de 600€ que se emite en 2020 y que se abona íntegramente en 2020. No se declarará nada.

Un recibo de 600€ que se emite en 2020 y que se abona íntegramente en 2021. Se declararán ventas por 600€ en 2020 y por -600€ en 2021.

Por cobros/pagos

Los ingresos se calculan a partir de los cobros y devoluciones de recibos registrados durante el ejercicio fiscal. En todos los casos, incluido el informe de renta, se informa por la totalidad del cobro, sin detallar bases, ni cuotas de IVA, ni retenciones de IRPF.

Los recibos abonados, al no generar movimientos de cobro ni pago, no se incluyen.

Gastos

Por devengo

Los gastos se ofrecen en dos secciones de datos separadas:

Gastos asociados a facturas

Se trata de las facturas de industriales vinculadas al arrendador, cuya fecha de expedición esté dentro del ejercicio que se informa, independientemente de si están pagadas o no. En el caso del informe de renta, se informa, en diferentes columnas, la base imponible, cuotas de IVA e IRPF, importe exento y total factura menos retención.

Gastos no asociados a facturas

Se trata de los gastos registrados sin vincular a ninguna factura de industrial. Pueden ser gastos como IBI, tasas, nóminas u otros movimientos sin factura asociada.

Como que estos gastos se contabilizan por el importe total (con el IVA incluido, si lo tiene), se informan por el importe total del gasto.

IVA no deducido (opcional)

Dependiendo de la configuración del arrendador se añade una línea con el IVA que no se ha podido deducir a causa de la aplicación de la prorrata. Haga clic aquí para más información.

Por cobros/pagos

Los gastos se ofrecen en dos secciones de datos separadas:

Gastos asociados a facturas

Se trata de pagos y cobros cuya fecha esté dentro del ejercicio que se informa, correspondientes a facturas de industriales vinculadas al arrendador, independientemente de su fecha de expedición. En todos los casos, incluido el informe de renta, se informa por la totalidad del pago o cobro, sin detallar bases, ni cuotas de IVA, ni retenciones de IRPF.

Gastos no asociados a facturas

Se trata de los gastos registrados sin vincular a ninguna factura de industrial. Pueden ser gastos como IBI, tasas, nóminas u otros movimientos sin factura asociada.

Como que estos gastos se contabilizan por el importe total (con el IVA incluido, si lo tiene), se informan por el importe total del gasto.

IVA deducido (opcional)

Dependiendo de la configuración del arrendador se añade una línea con el IVA que se ha deducido a causa de la aplicación de la prorrata. Haga clic aquí para más información.

Retenciones de IRPF

En todos los casos, tanto los importes de los gastos como de los ingresos se informan antes de descontar las retenciones de IRPF.

Es decir, una factura de venta o compra de 100€ + 21€ de IVA - 15€ de retención se informa por 100€ si se informa la base imponible y 121€ si se informa la base más el IVA, independientemente de que se informe “Por devengo” o “Por cobros/pagos”.

Exclusiones

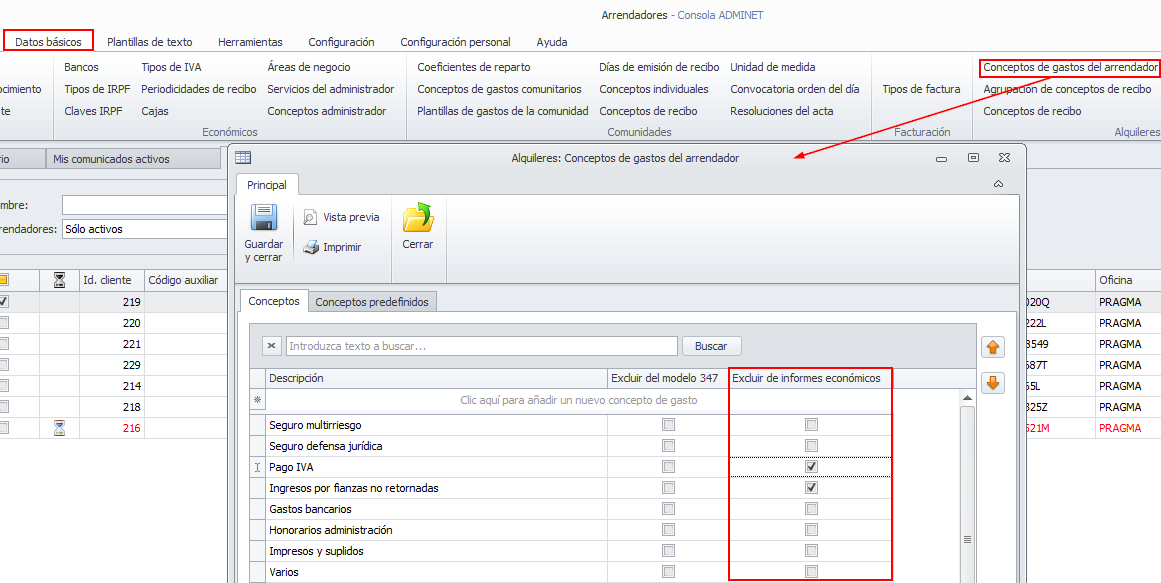

Conceptos no asociados a facturas

Se excluirán del informe los gastos no asociados a facturas cuyo concepto tenga marcada la casilla Excluir de informes económicos en la lista de gastos del arrendador.

Esta casilla no afecta a los gastos asociados a facturas, que serán informados en su totalidad.

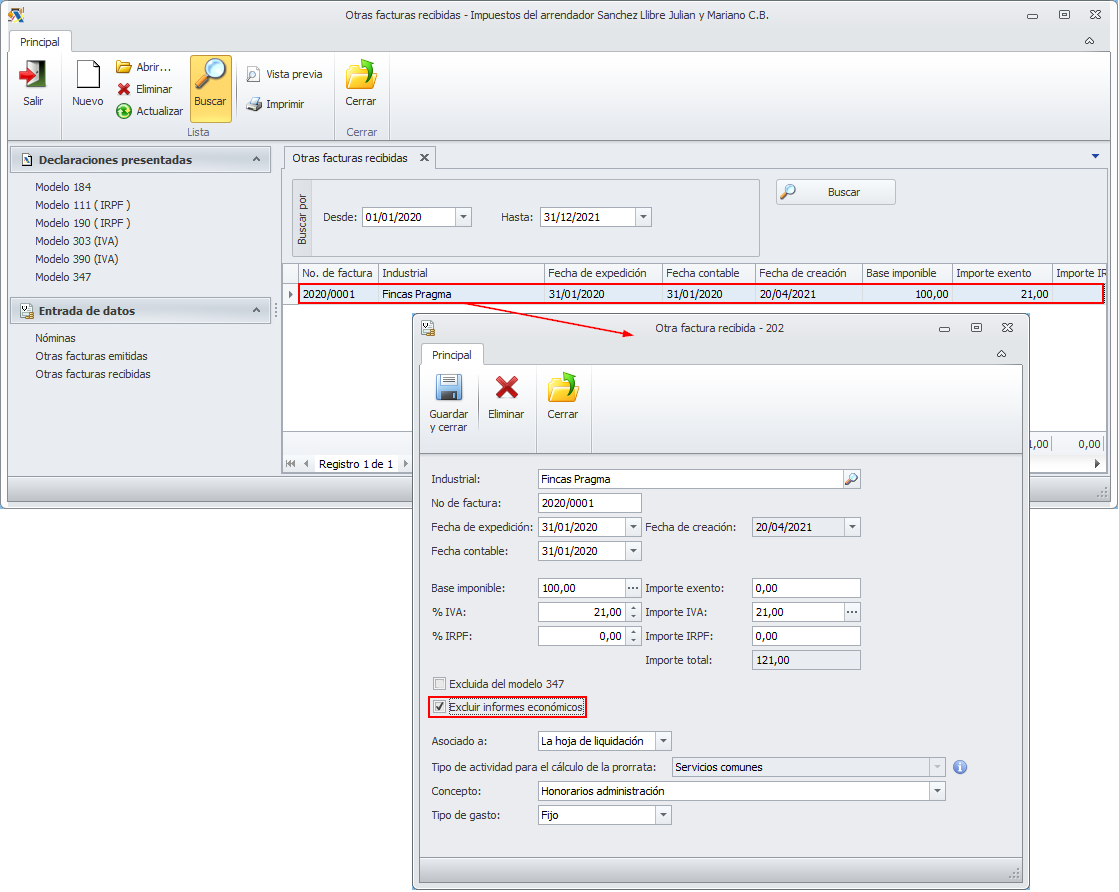

Otras facturas recibidas

Se excluyen las facturas registradas en Otras facturas recibidas del arrendador que tengan marcada la casilla Excluir informes económicos.