Versión 2017.06.06

GENERAL

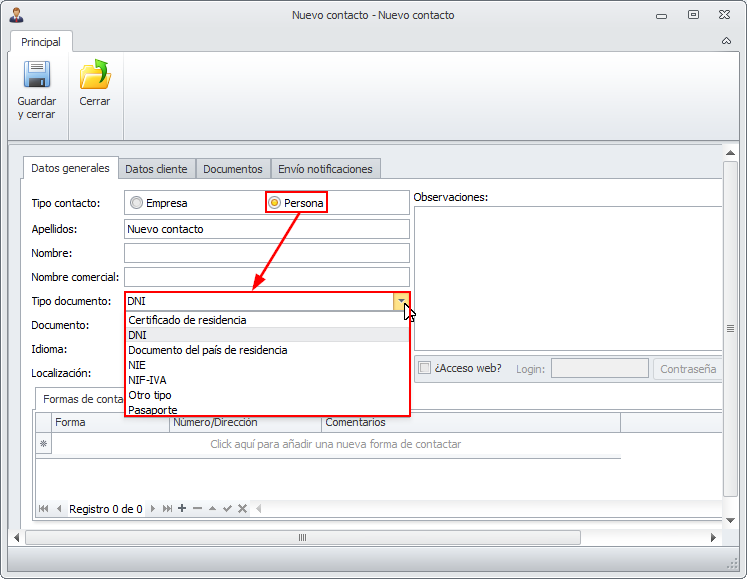

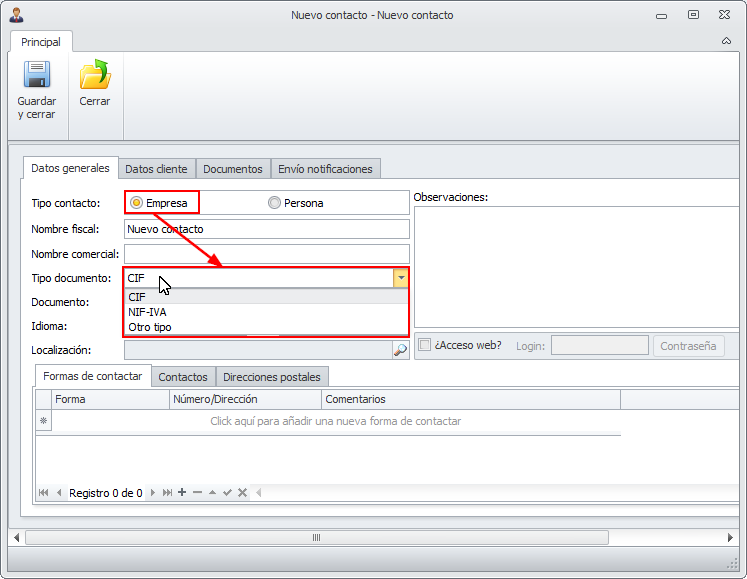

Se añaden nuevos tipos de documento en contacto e industrial

Al dar de alta un nuevo contacto o un industrial se añaden nuevos tipos de documento para contemplar las mismas posibilidades que la AEAT.

Vemos a continuación los tipos permitidos cuando el contacto o industrial es persona o empresa.

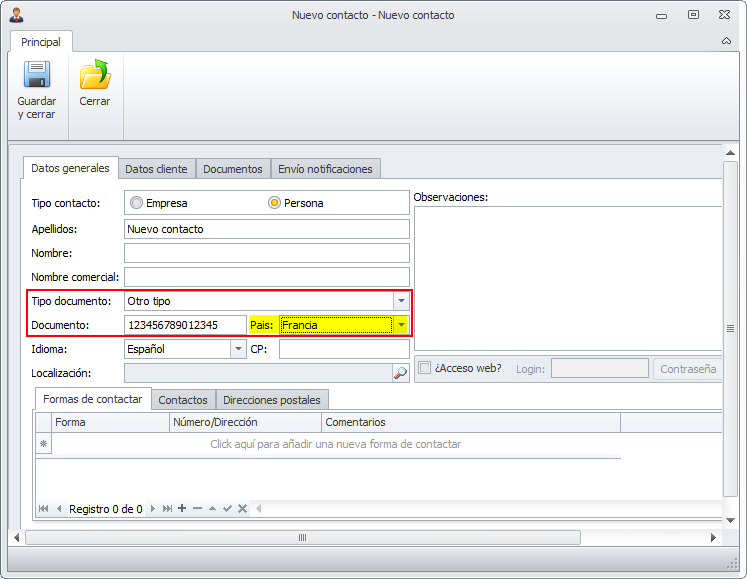

En el caso de que el tipo de documento sea diferente a CIF, DNI o NIE se solicitará también el país de expedición del documento.

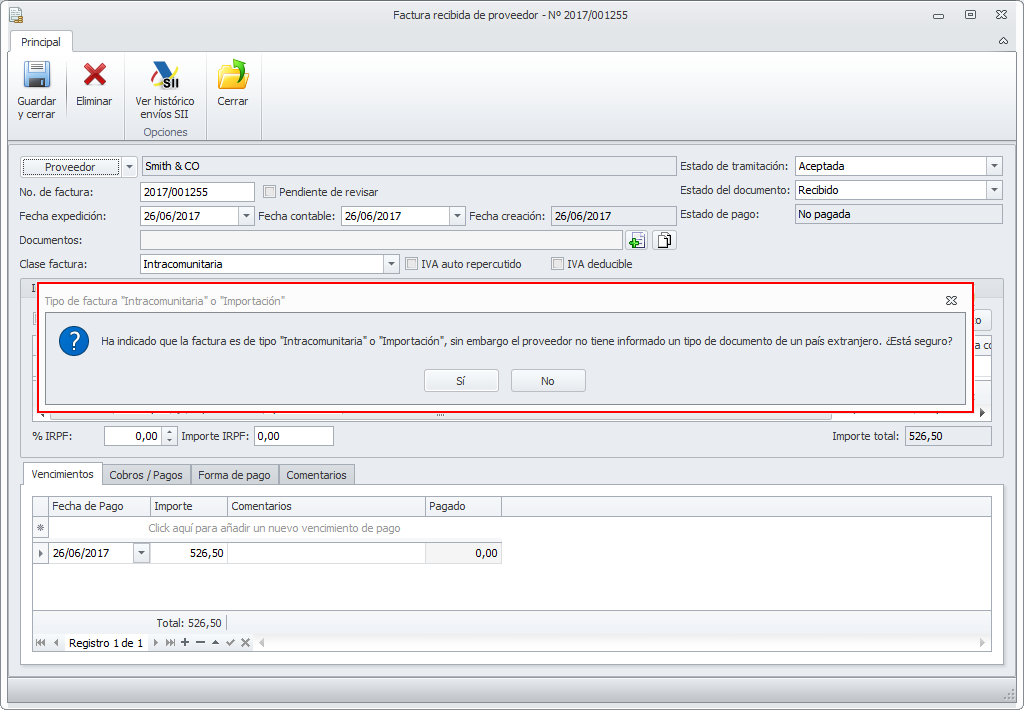

Al introducir una factura de proveedor, se verificará si el país vinculado al proveedor corresponde a la clase de factura seleccionada. Por ejemplo, si es una factura intracomunitaria o de importación y el proveedor no tiene un documento identificativo internacional lo advertirá al realizar las validaciones.

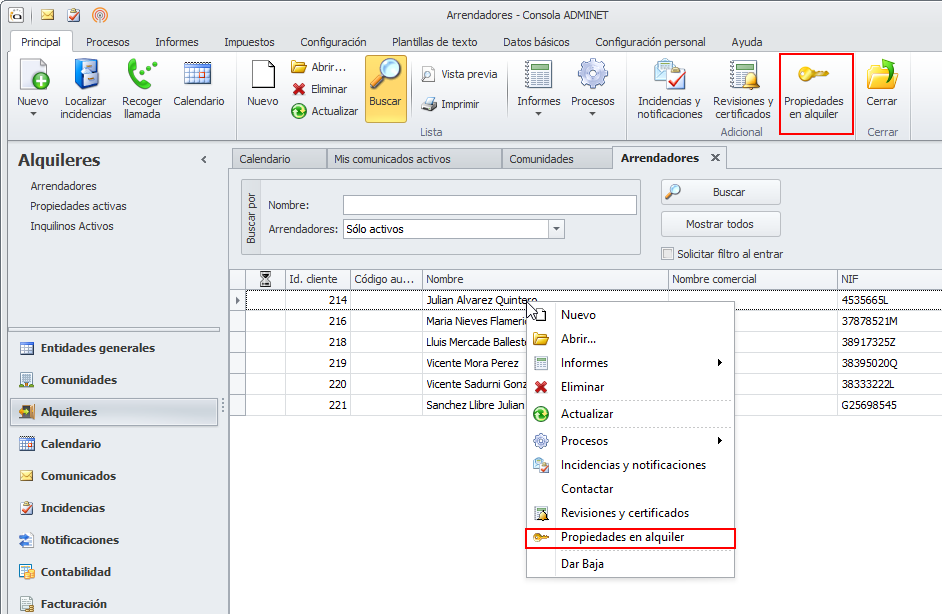

Nuevo botón de acceso a propiedades en alquiler desde ficha de arrendador

En la ficha del arrendador se ha añadido un botón para acceder directamente a las propiedades que tiene en alquiler.

También se ha incorporado un acceso a las propiedades en alquiler en el menú contextual de la lista de arrendadores.

Si no se puede cargar comunicado, se guarda como .eml para abrirlo con aplicación por defecto

En ocasiones un comunicado externo no puede ser abierto a causa de errores en el formato del texto del comunicado. Para facilitar la lectura de ese comunicado que no puede ser cargado desde adminet, se notifica esta anomalía se permite al usuario y se le da la opción de guardar ese comunicado en formato .eml. De este modo, si se dispone de una aplicación en el equipo que permita la lectura de estos ficheros (por ejemplo "Outlook") se podrá acceder a su contenido.

También se permitirá abrir el comunicado desde adminet, pero sin mostrar el cuerpo del comunicado (se mostrará vacío). De este modo se podrá vincular el comunicado a la incidencia, tarea, comunidad, contacto, etc. que se desee.

HORIZONTAL

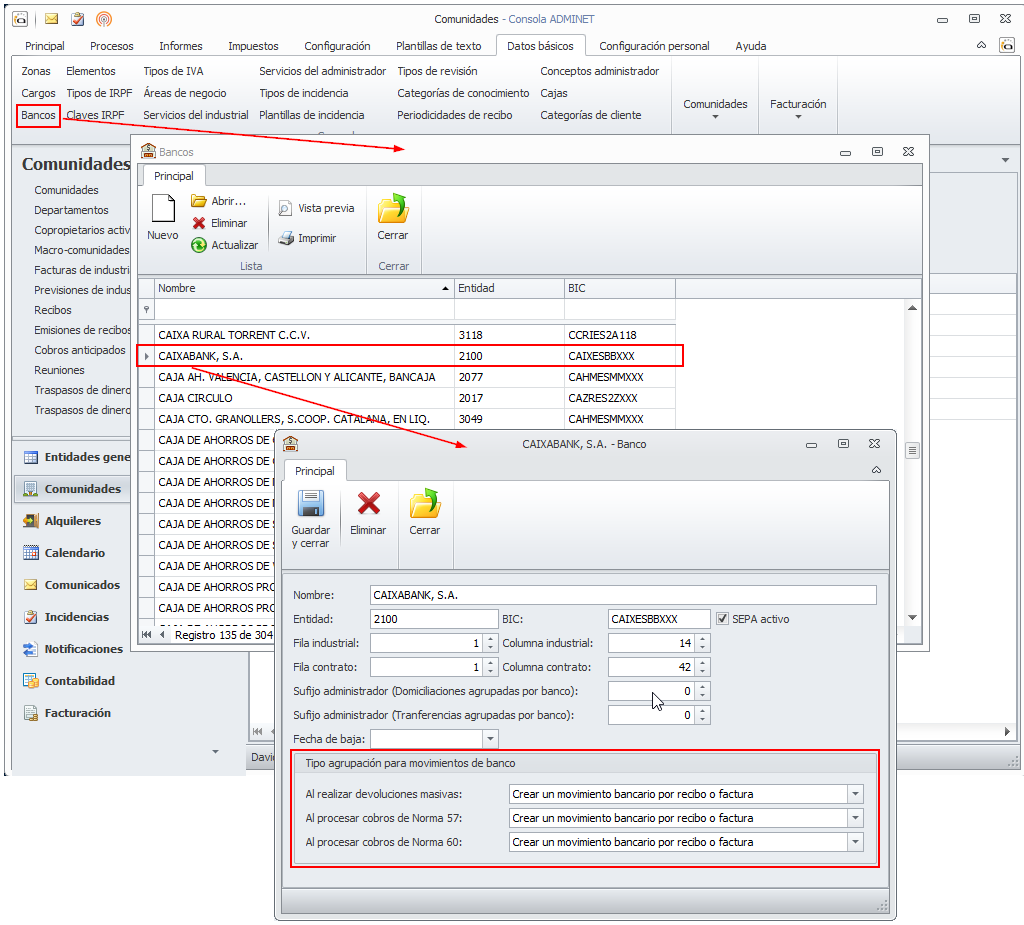

Nuevas opciones en la contabilización de movimientos bancarios

Se ha modificado la tabla de bancos para permitir configurar la forma en la que contabiliza determinadas operaciones bancarias.

Por cada una de las tres opciones remarcadas (Al realizar devoluciones masivas, Al procesar cobros de Norma 57, Al procesar cobros de Norma 60) las opciones permitidas son:

Crear un movimiento bancario por recibo o factura.

Agrupar recibos o facturas en un único movimiento por cuenta.

Las opciones de programa que registran los cobros por norma 57, norma 60 y las devoluciones masivas, cuando registran el extracto del banco y cuando realizan el enlace contable, lo harán de la forma en que se encuentre configurada la ficha del banco que se esté procesando.

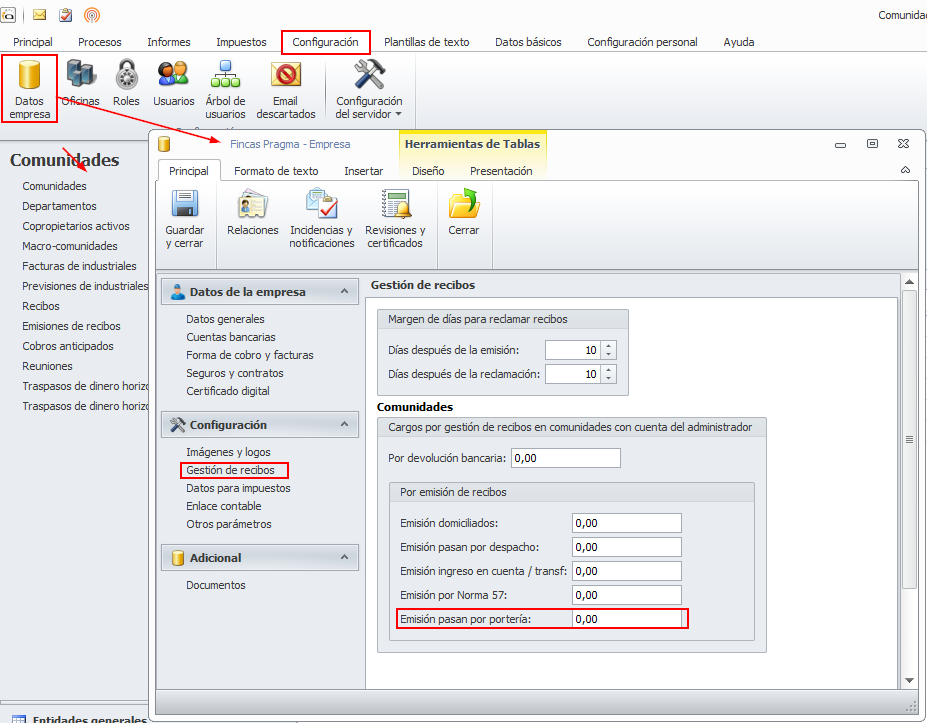

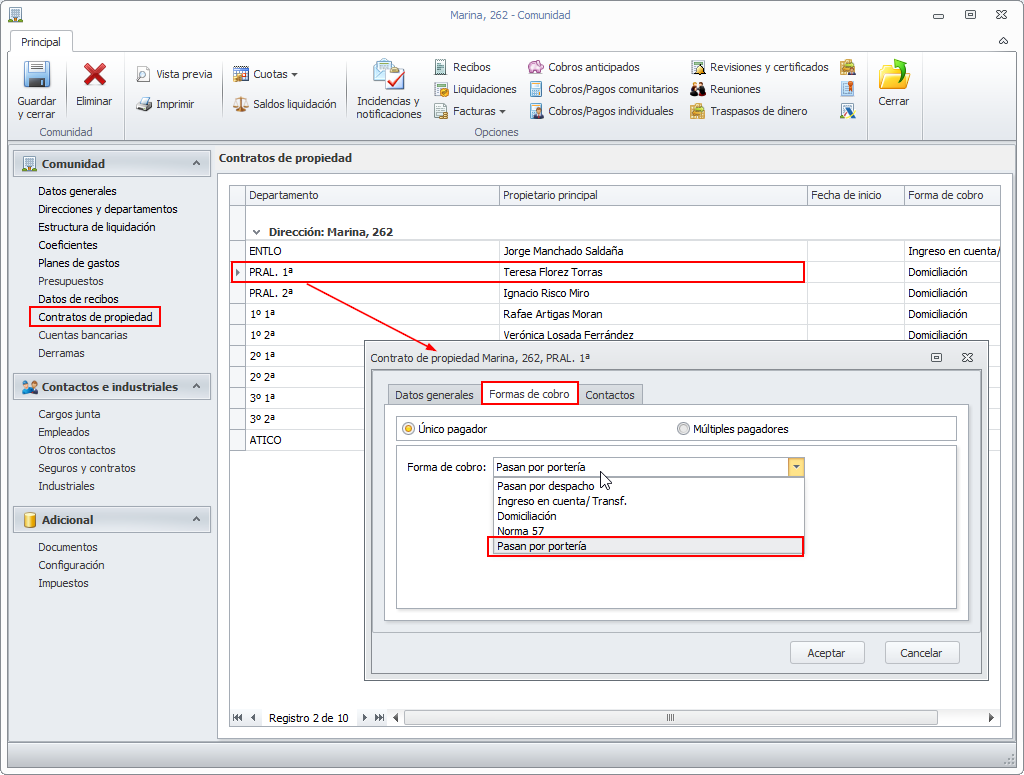

Nueva forma de cobro "pasan por portería" para los departamentos

Se ha incorporado una nueva forma de cobro "pasan por portería para el cobro de recibos de los departamentos de las comunidades.

En la ficha de datos de empresa se permite indicar el importe de los gastos de emisión que se cargarán a los recibos que se emitan con esta forma de cobro y que deba ingresarse en la cuenta del administrador.

En la sección Contratos de propiedad de la ficha de la comunidad se permite escoger esta nueva forma de cobro.

Cargo de lecturas de empresas de contadores

En una gran parte de las comunidades de la Comunidad de Madrid, la lectura de los contadores de agua es realizada por empresas especializadas en la instalación de contadores y la gestión de lectura y facturación de consumos. Estas empresas facilitan al administrador de la comunidad las lecturas y el importe cobrado por cada contador. El administrador se encarga de cobrar a cada uno de los departamentos el importe de su consumo.

Haga clic aquí para acceder a la ayuda sobre este tema.

FACTURACIÓN

Permitir identificar facturas recibidas como facturas de alquiler de local de negocio

La identificación de una factura de proveedor como factura de alquiler de negocio tiene utilidad cuando se está sujeto a la presentación del Suministro Inmediato de Información (SII) de la Agencia Tributaria. En el envío de información se distinguen las facturas de alquiler de local de negocio de las demás. Si no está obligado a presentar el SII puede prescindir, si lo desea, de identificar estas facturas.

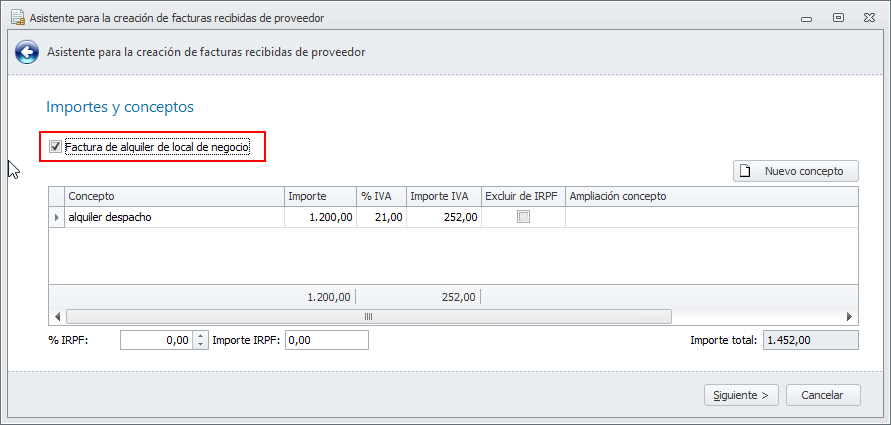

El asistente de creación de facturas de proveedores, incorpora una casilla para identificar si se trata de una factura de alquiler de local de negocio.

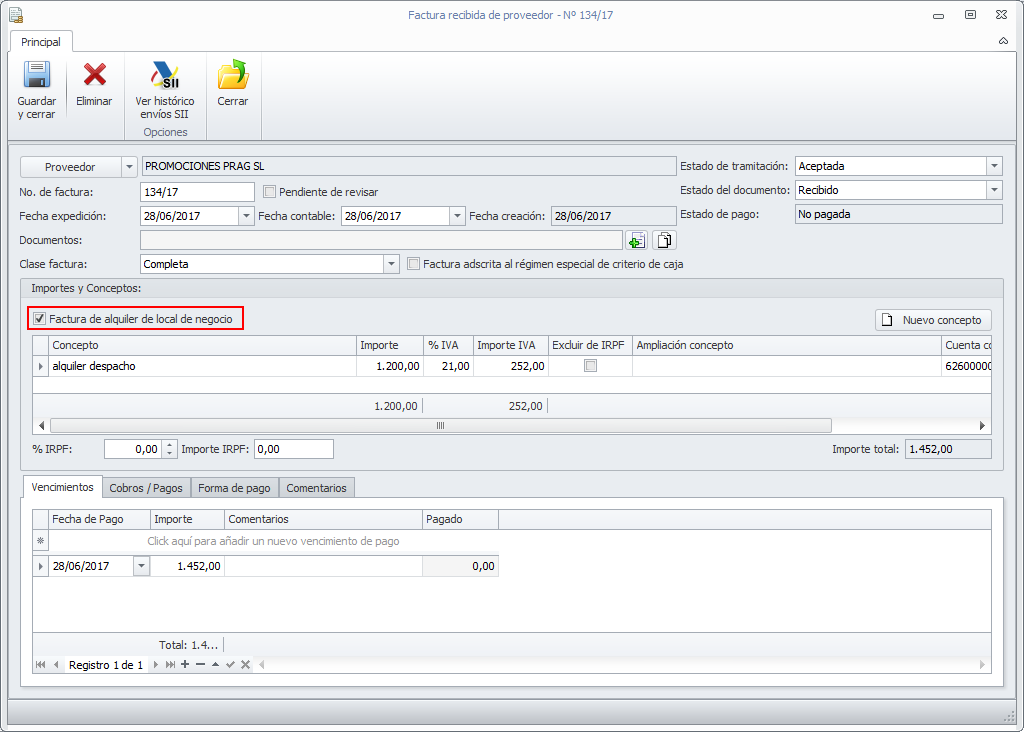

La ficha de la factura de compra también incorpora esta casilla.

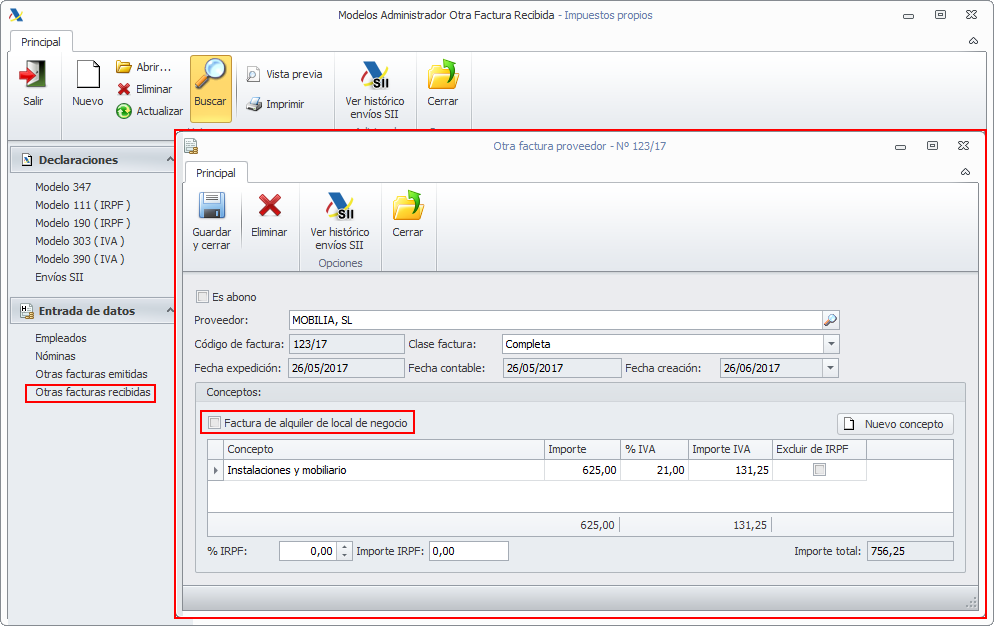

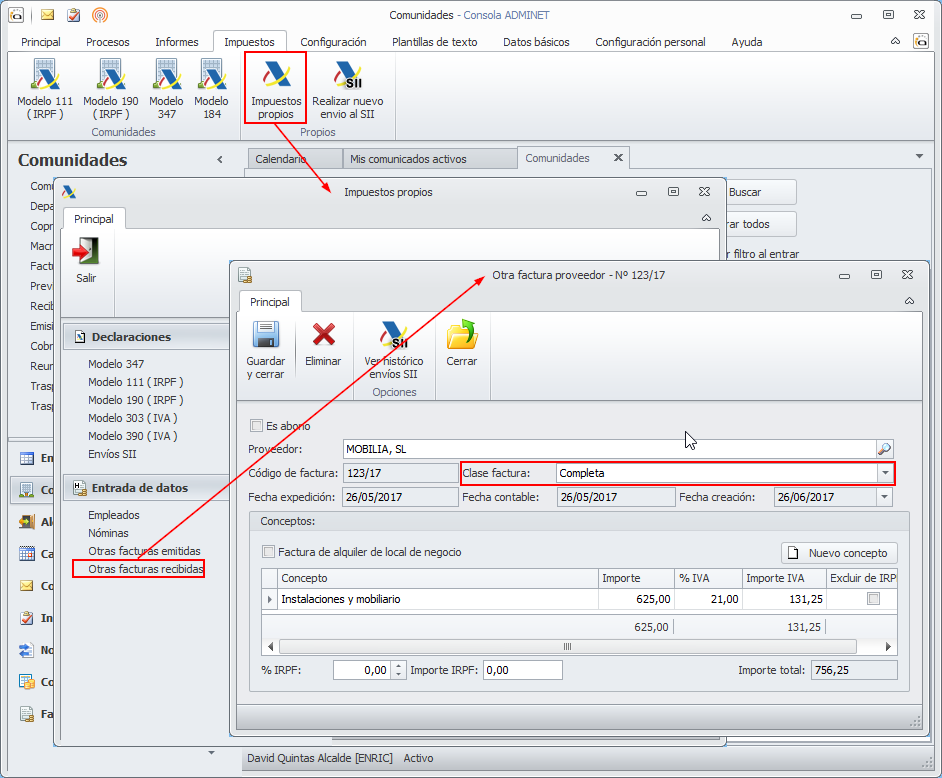

En la ficha de Otras facturas recibidas del menú Impuestos (impuestos propios) también se incorpora la casilla para identificar estas facturas.

Fecha de expedición y Fecha contable en facturas de proveedores

En versiones anteriores la ficha de la factura de proveedor incorporaba dos fechas:

Fecha: Se entendía como fecha de expedición de factura y se usaba también como fecha de contabilización en los enlaces contables y a efectos de impuestos (modelos 303, 111 y 347).

Fecha de creación: Servía para identificar la fecha en que se había entrado la factura en la base de datos.

A partir de esta actualización, la factura de proveedor tiene tres fechas:

Fecha expedición: Debe indicarse la fecha en que el proveedor ha expedido la factura.

Fecha contable: Es la fecha en la que se registra en contabilidad como recibida, es decir, la fecha de contabilización. También es la fecha a partir de a cuál se incluye esta factura en los impuestos (modelos 303, 111 y 347).

Fecha de creación: Sirve para identificar la fecha en que se ha entrado la factura en la base de datos.

Incorporar "Régimen Especial de Criterio de Caja" (RECC) en facturas de proveedores

En los modelos 303, 390 y 347 debe informarse de las cantidades satisfechas a proveedores adscritos al Régimen Especial del Criterio de Caja. Se ha incorporado al programa la posibilidad de identificar los proveedores y las facturas adscritos al RECC y su inclusión en los correspondientes impuestos.

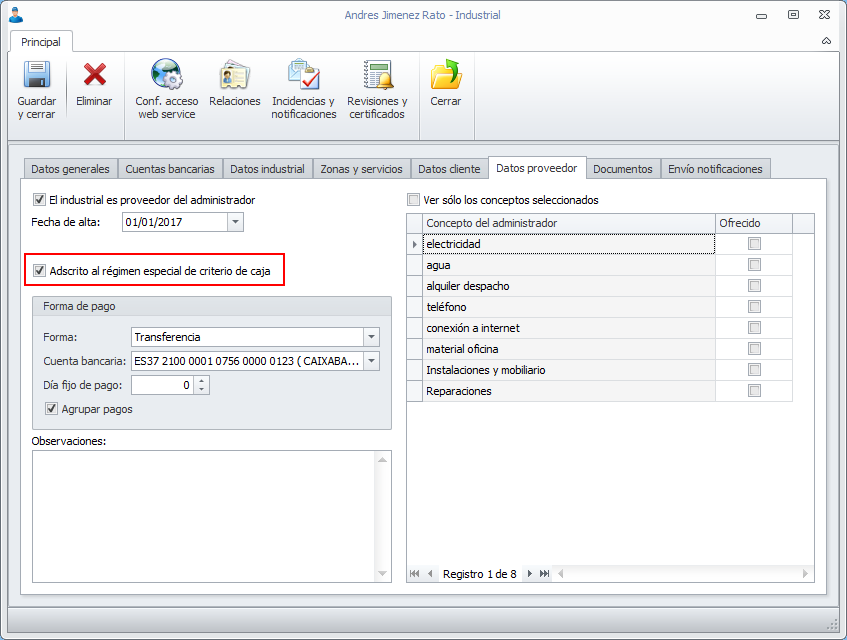

Ficha del proveedor

En la ficha de proveedor se ha incorporado una casilla para identificar si está adscrito al Régimen Especial del Criterio de Caja.

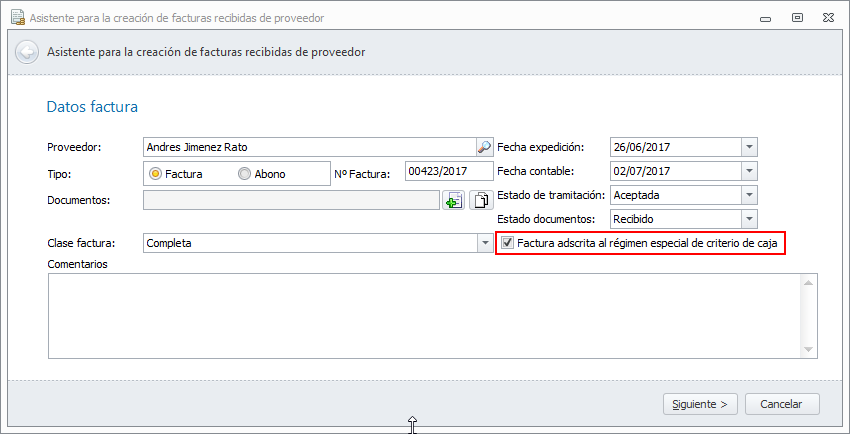

Facturas de proveedores

El asistente de creación de facturas de proveedores, incorpora una casilla para identificar si está sujeta al RECC. Al identificar al proveedor de la factura, se asigna a esta casilla el mismo valor que tenga el proveedor en su ficha. Este valor puede cambiarse, ya que el proveedor puede cambiar su adscripción al cambiar de ejercicio.

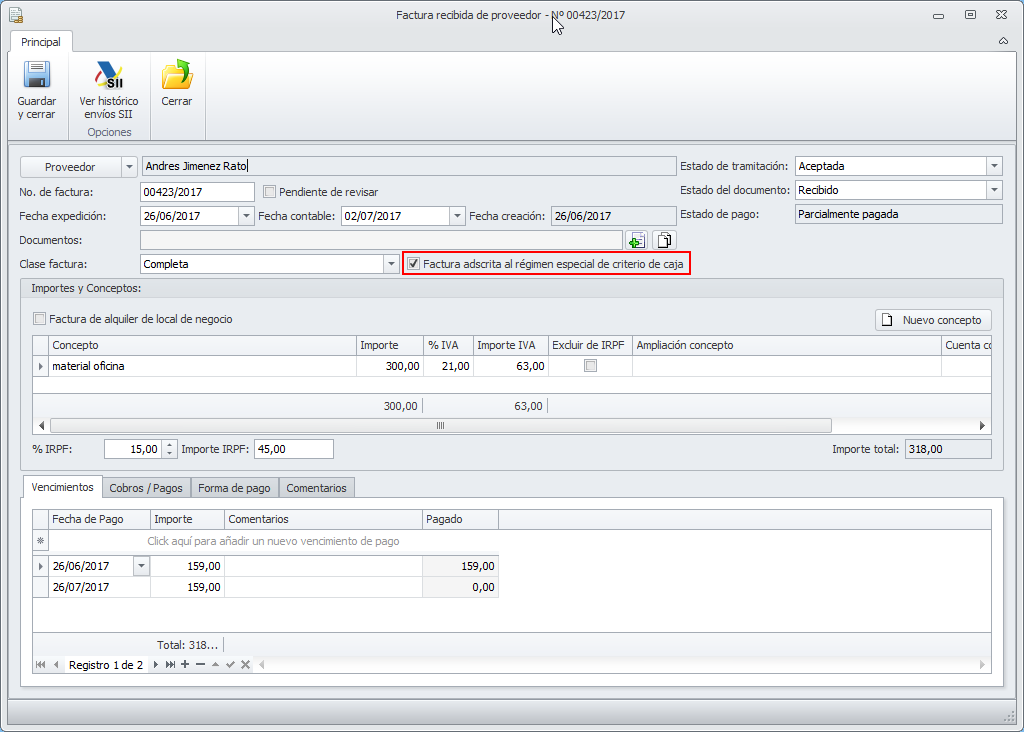

La ficha de la factura de compra también incorpora el campo identificativo de adscripción al RECC.

Identificar clases de factura de proveedor

Clases de facturas

Se ha incorporado la posibilidad de identificar en la factura de proveedor la clase de factura de qué se trata. Las clases pueden ser:

Completa: Se trata de una factura corriente expedida dentro del propio país.

Simplificada: Se trata de una factura que contiene menos datos que una factura completa y sólo puede ser emitida en ciertos casos. Algunos de estos casos son:

Si el valor de la operación en su conjunto (incluyendo el IVA) no supera los 400 €.

Si la factura en cuestión es una factura rectificativa.

En ciertas operaciones de suministro de ventas o servicios, autorizadas por Hacienda y cuyo importe total (incluyendo el IVA) no supere los 3000 €.

Completa con inversión de sujeto pasivo: Es una factura en la que, pese a no constar el IVA en ella, el receptor (sujeto pasivo) debe autoaplicarse y liquidar el IVA a la Agencia Tributaria.

Intracomunitaria: Se trata de una factura expedida por un proveedor de otro país de la Unión Europea.

Si el receptor de la factura está dado de alta en el Registro de Operadores Intracomunitarios, la factura será exenta de IVA. El receptor deberá autoaplicarse y liquidar el IVA a la Agencia Tributaria, deduciéndoselo si es posible.

Si el receptor de la factura no está dado de alta en el Registro de Operadores Intracomunitarios, la factura incluirá IVA, pero el receptor no se lo podrá deducir.

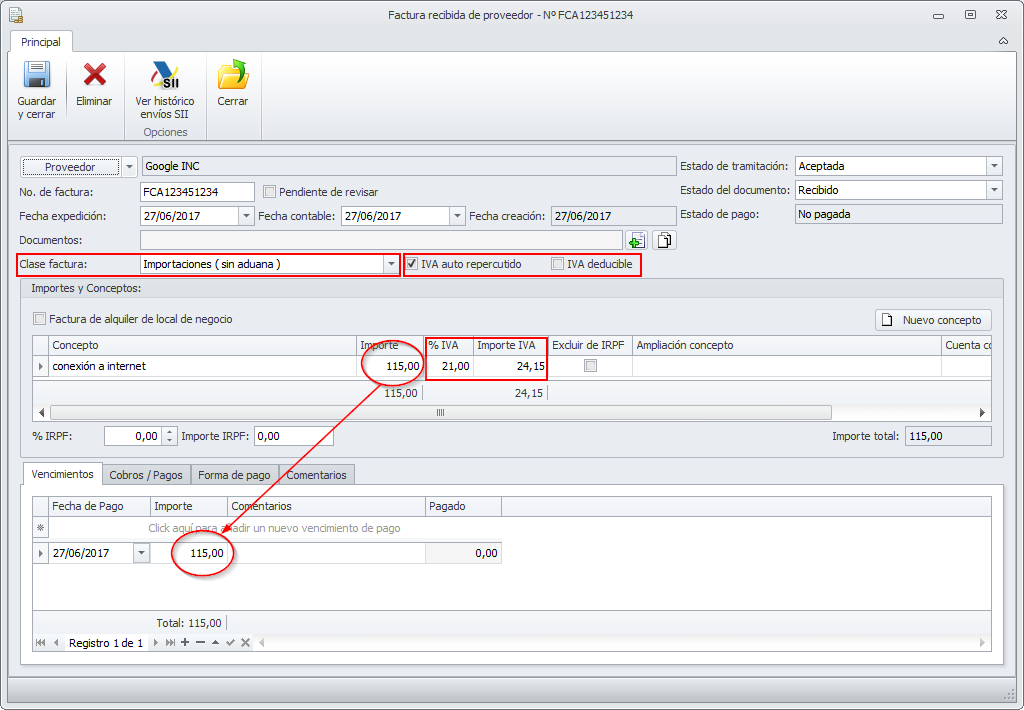

Importaciones (sin aduana): Se trata de una factura emitida por un proveedor de un país no incluido en la Unión Europea. La factura será exenta de IVA. El receptor deberá autoaplicarse y liquidar el IVA a la Agencia Tributaria.

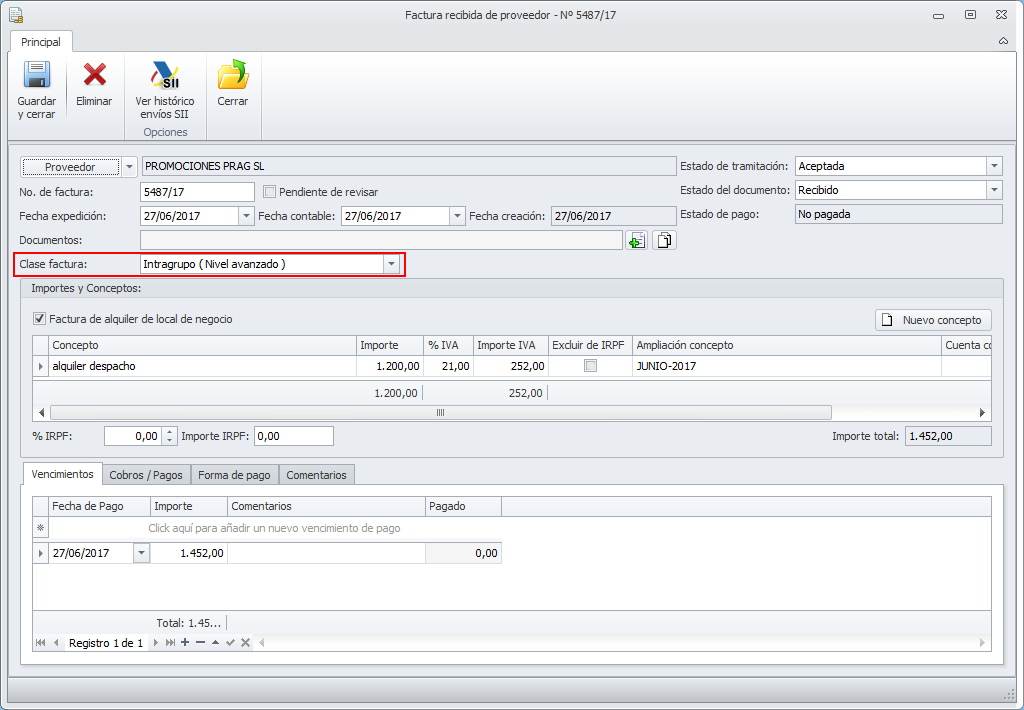

Intragrupo (Nivel avanzado): Se trata de facturas emitidas entre empresas del mismo grupo.

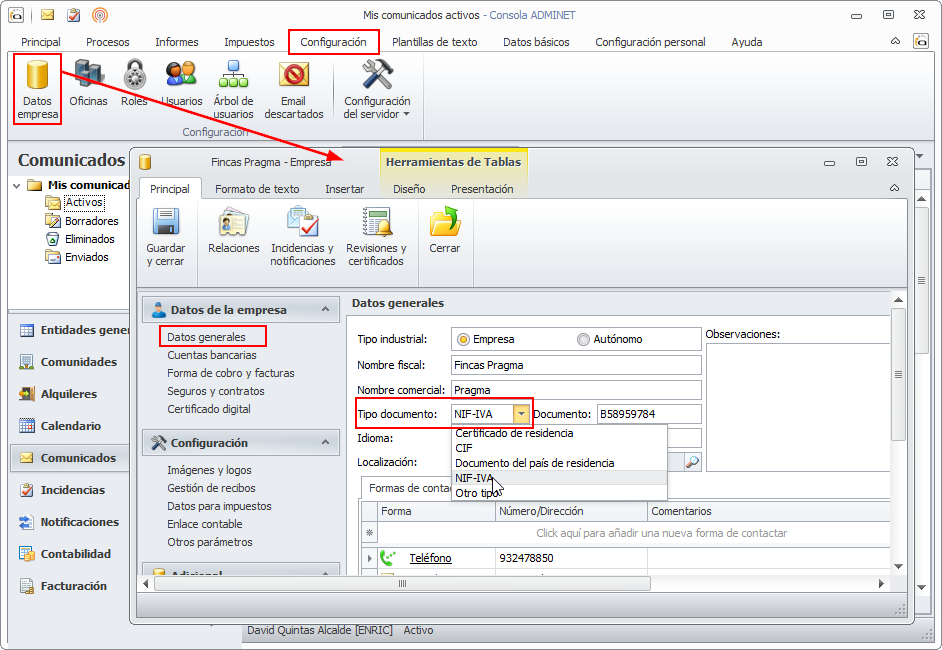

Datos empresa

Si el administrador está dado de alta en el Registro de Operadores Intracomunitarios y va a registrar facturas de compras intracomunitarias, es necesario que vaya al menú Configuración y acceda a Datos Empresa. Una vez allí debe indicar que el tipo de documento es NIF-IVA en lugar de CIF. De este modo, al registrar las facturas de compras intracomunitarias permitirá autorrepercutirse el IVA y deducirlo, si corresponde.

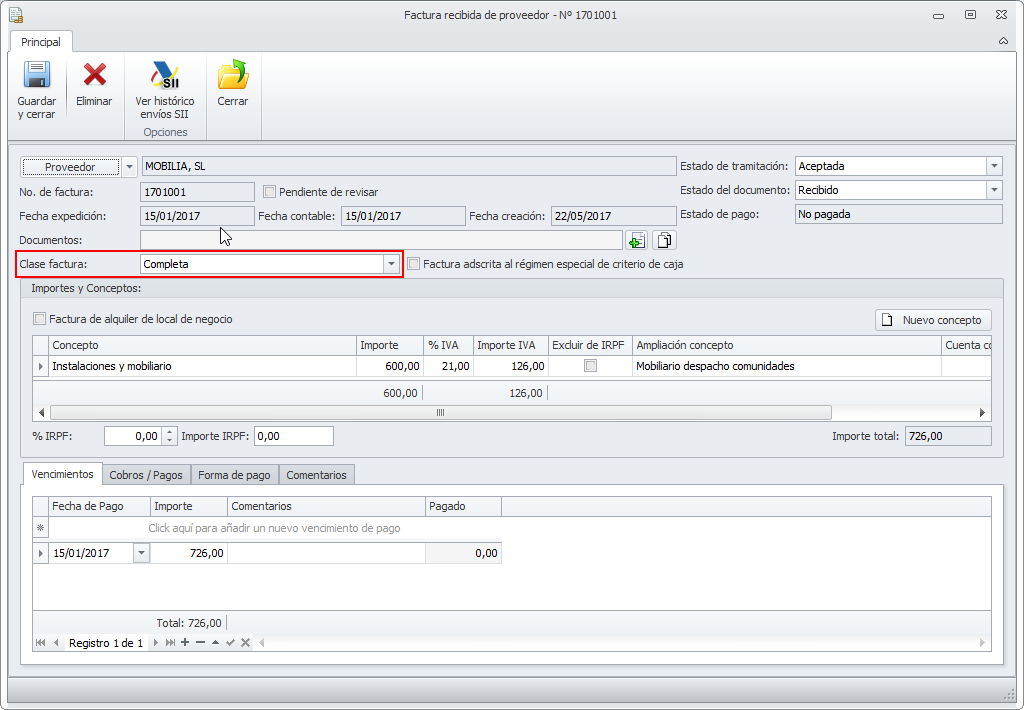

Fichas modificadas

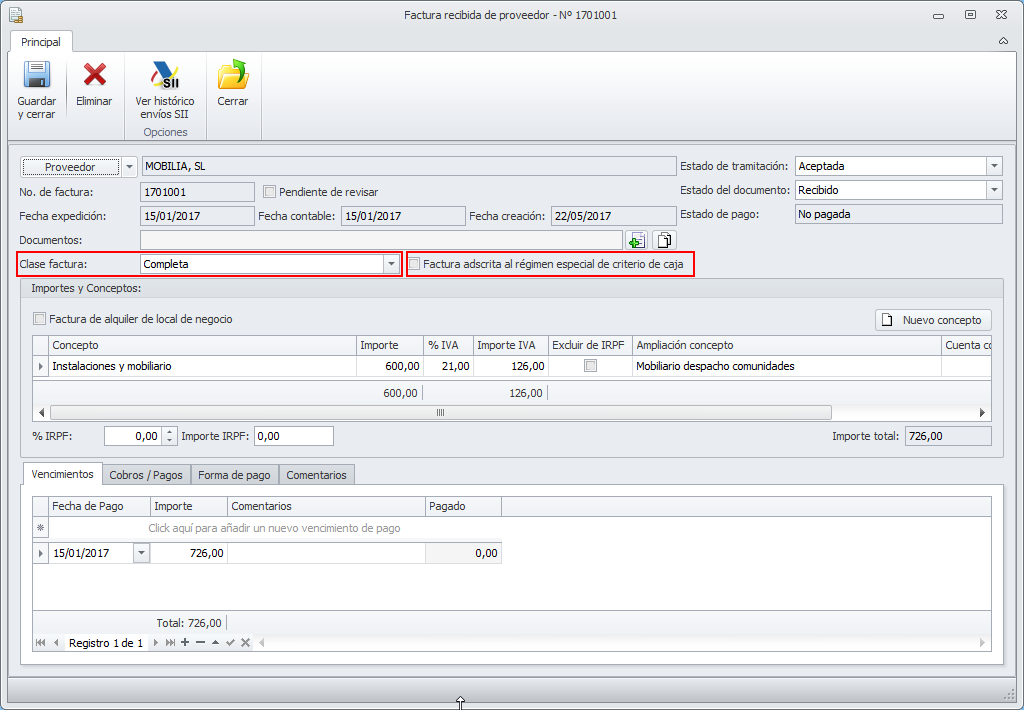

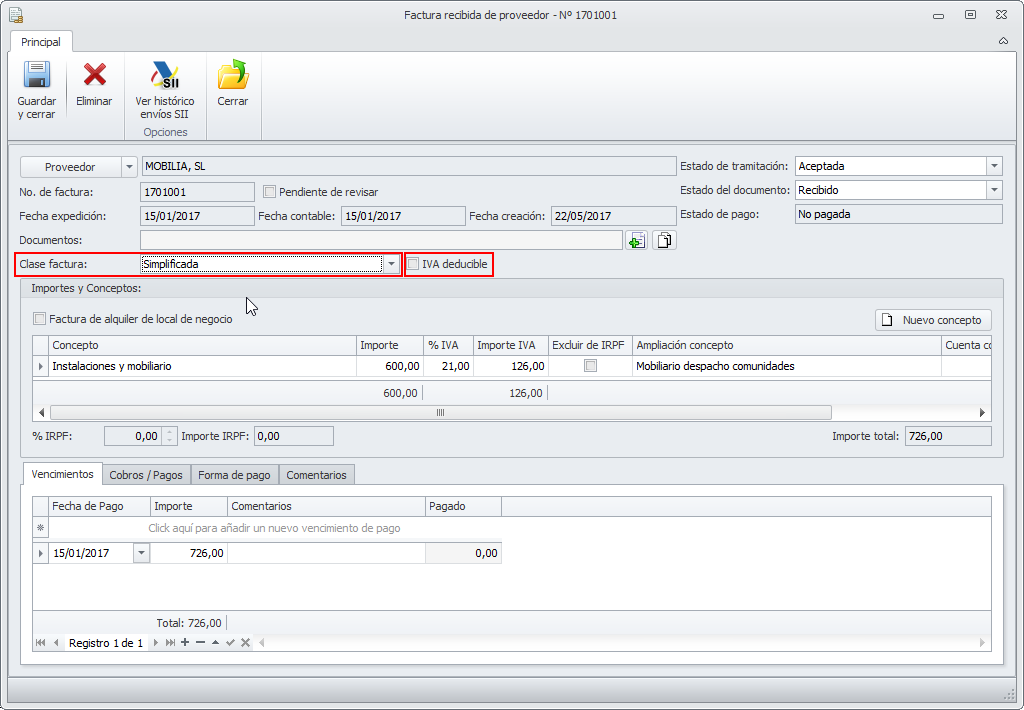

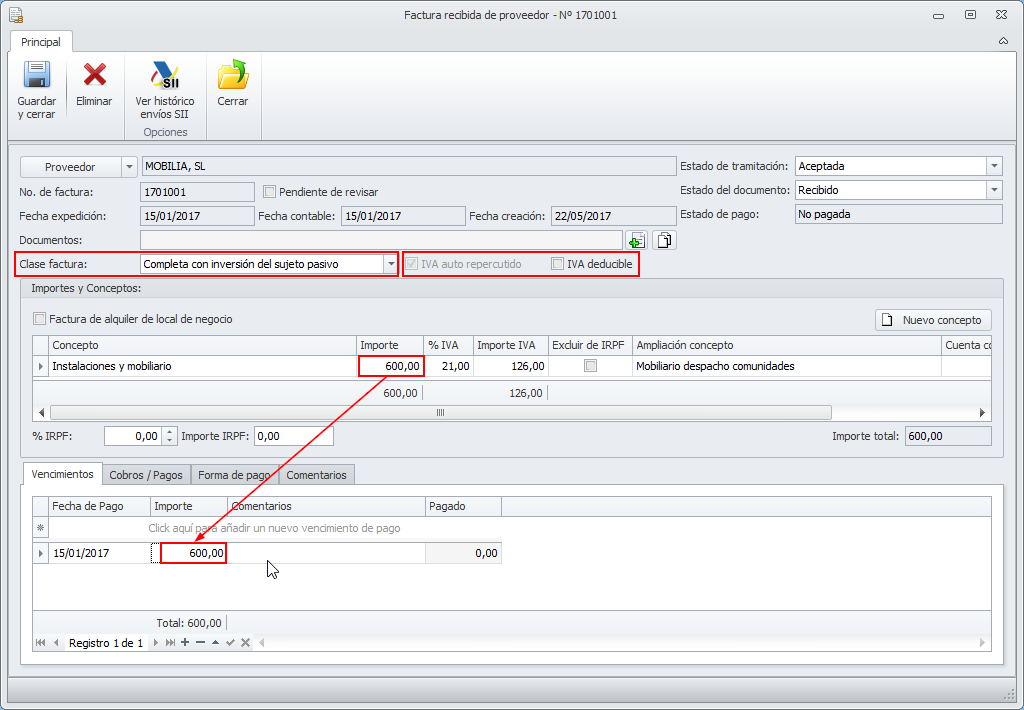

Se ha incorporado la clase de factura en la ficha de la Factura recibida de proveedor y en Otras facturas recibidas.

Ficha de factura recibida de proveedor

Ficha de otra factura recibida

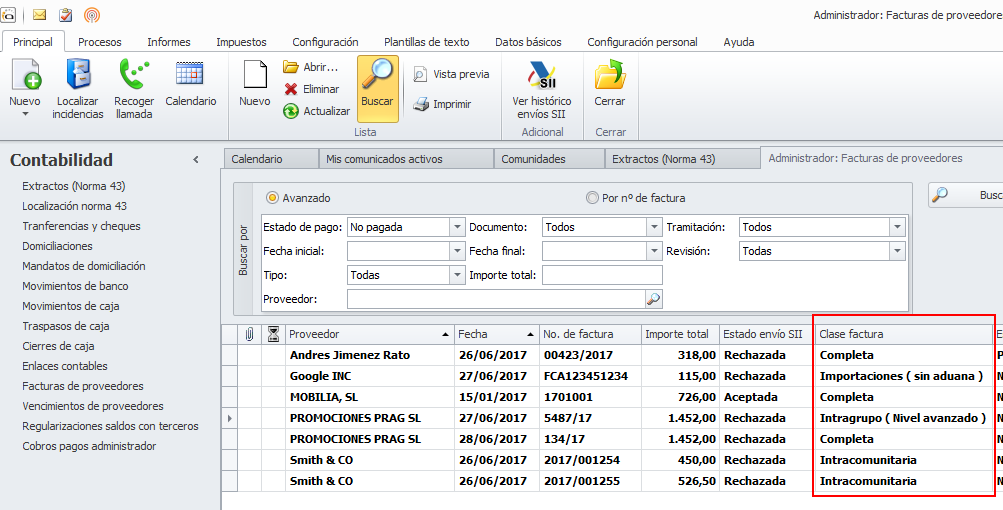

La vista de las facturas recibidas también incorpora una columna para informar el tipo de factura.

Gestión del IVA de las facturas recibidas según su clase

A continuación detallamos las características de cada clase de factura por lo que respecta a la aplicación del IVA.

En el apartado dedicado a Impuestos propios se verá en que lugar de los modelos 303, 390 y 347 se informará de cada una estas cuotas de IVA.

Completa: Si se identifica la factura como completa, se solicita si la factura está adscrita al Régimen Especial de Criterio de Caja (RECC).

Si la factura no está adscrita al RECC, se incluirá en el libro de IVA por la totalidad de la factura.

Si la factura está adscrita al RECC se incluirá en el libro de IVA por el importe de las cantidades pagadas y en la fecha en que se realizó el pago.

Simplificada: Si la factura es simplificada se debe indicar si el IVA correspondiente a esta factura es deducible.

Completa con inversión de sujeto pasivo: El proveedor emite estas facturas sin IVA. Para el receptor es obligatoria la autorrepercusión del IVA. Por lo tanto, la casilla IVA auto repercutido queda automáticamente activada, mientras que IVA deducible es opcional. Debe ser el usuario el que determine si puede ser deducido y lo active.

En el detalle de los conceptos se debe indicar el importe de la factura. Además, se debe indicar el tipo de IVA que se va a autorrepercutir.

Al proveedor se le pagará el importe de la factura que emitió (sin añadir el IVA).

En la declaración del IVA se incluye el importe del IVA como IVA autorrepercutido. Si además se ha marcado como deducible, también se incluirá en el registro de IVA Soportado.

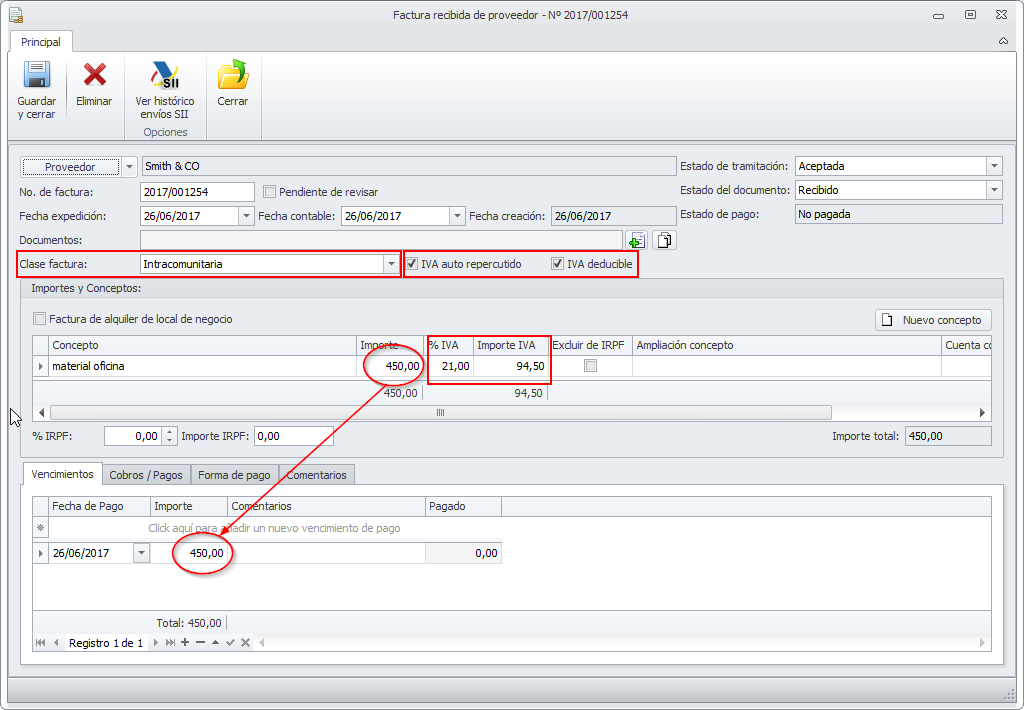

Intracomunitaria: Se trata de una factura expedida por un proveedor de otro país de la Unión Europea.

Si el receptor de la factura está dado de alta en el Registro de Operadores Intracomunitarios debe advertir de ello al proveedor. La factura que éste emita tendrá las siguientes características:

El NIF del cliente reflejado en la factura (el administrador) empezará por ES (prefijo de los NIF del estado español).

En el cuerpo de la factura se detallarán los conceptos, sin IVA.

Supongamos que el importe de la factura es de 450 €. El administrador deberá registrarla del siguiente modo:

- Se indica que la factura es intracomunitaria y que tiene IVA autorrepercutido. En el caso de que el IVA se pueda deducir, se marcará también.

- Se introducirá el concepto de la factura y su importe total.

- En el concepto, se indicará también el IVA que se debe autorrepercutir, según los tipos aplicados en el país de destino. En el ejemplo hemos aplicado el 21%.

- El programa calculará el importe a pagar al proveedor y lo reflejará en el apartado Vencimientos sin incluir el IVA.

- El importe del IVA aparecerá en el libro de IVA repercutido. Como que también se ha marcado que es deducible, se incluirá también en el libro de IVA soportado.

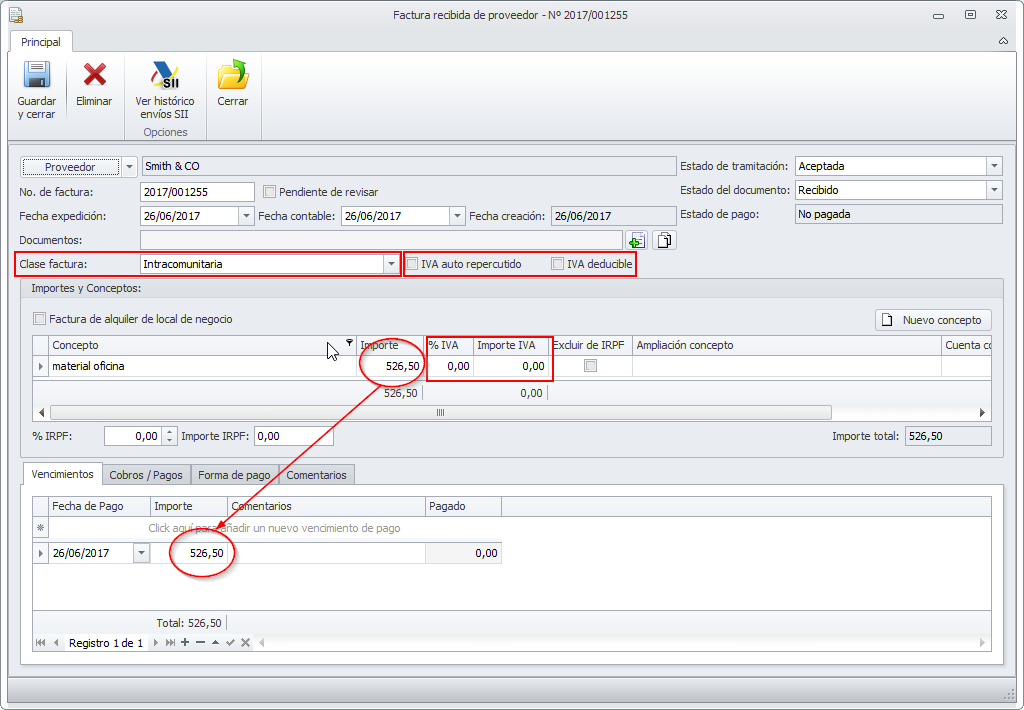

Si el receptor de la factura no está dado de alta en el Registro de Operadores Intracomunitarios o no advierte de ello al proveedor, éste emitirá la factura con las siguientes características:

Reflejará en la factura el NIF del cliente sin el prefijo ES correspondiente al estado español.

En el cuerpo de la factura se aplicará el IVA correspondiente al país de origen.

Supongamos la misma factura del ejemplo anterior. Supongamos que en el país de origen el IVA es del 17%. La factura será de 450€ + 76,50€ (17%). El importe total será de 526,50€. El administrador deberá registrarla del siguiente modo:

- Se indica que la factura es intracomunitaria y que NO tiene IVA autorrepercutido.

- Tampoco se marcará la casilla IVA deducible.

- Se introducirá el concepto de la factura y el importe total, incluyendo el IVA.

- No se introducirá ni porcentaje ni cuota de IVA.

- El programa calculará el importe a pagar al proveedor y lo reflejará en el apartado Vencimientos por el importe total de la factura incluyendo el IVA.

- Esta factura aparecerá en el libro de IVA soportado intracomunitario como exenta de IVA.

Al guardar y cerrar la factura se realizan la validaciones de la lógica de los datos, advirtiendo de las anomalías detectadas. Por ejemplo, si la factura es intracomunitaria y el proveedor no tiene un documento expedido en otro país, muestra el siguiente mensaje:

Importaciones (sin aduana): El proveedor emite estas facturas sin IVA. El usuario debe indicar si se debe realizar la autorrepercusión del IVA y si también es deducible.

En el detalle de los conceptos se debe indicar el importe de la factura. Si se debe autorrepercutir el IVA, deberá indicarse el tipo de IVA.

Al proveedor se le pagará el importe de la factura que emitió (sin añadir el IVA).

Si se ha autorrepercutido el IVA, se incluirá en la declaración. Si además se ha marcado como deducible, también se incluirá en el registro de IVA Soportado.

Intragrupo (Nivel avanzado): Se trata de facturas emitidas entre empresas del mismo grupo. El IVA correspondiente a estas facturas se detallará en un apartado especial de la declaración de IVA destinado al IVA entre empresas del grupo.

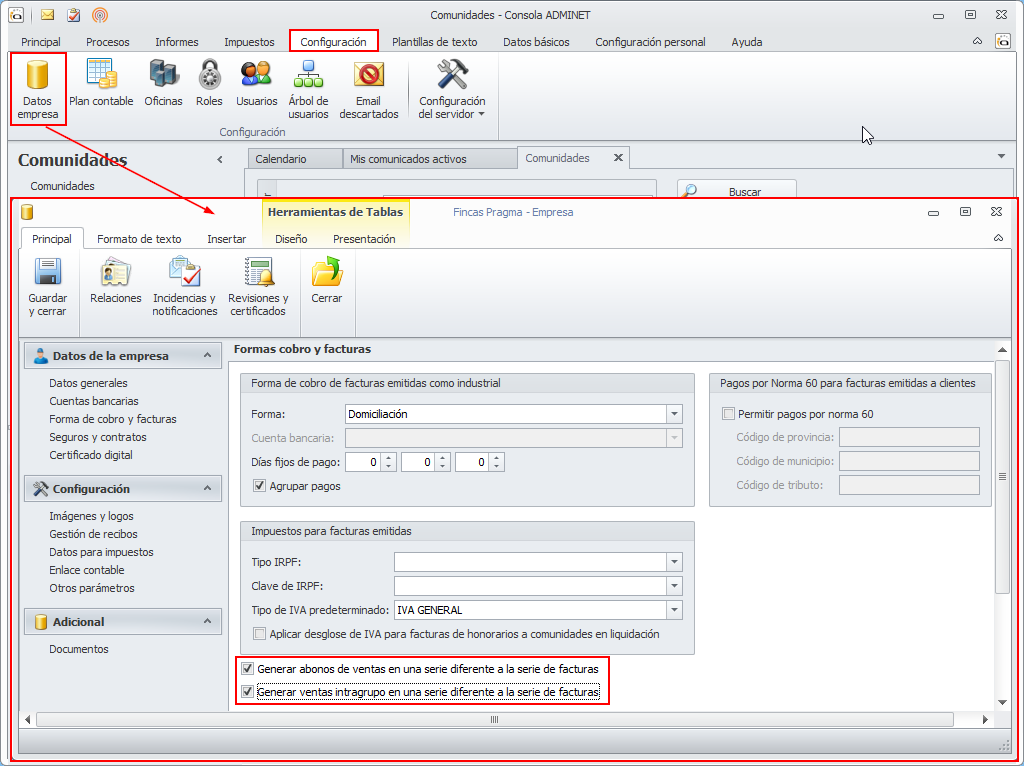

Serie diferente para los abonos

Se ha añadido la posibilidad de utilizar numeraciones diferentes para las facturas y los abonos de ventas.

En el apartado Forma de cobro y facturas de la ficha de Datos empresa se han añadido dos casillas nuevas.

Generar abonos de ventas en una serie diferente a la serie de facturas.

Si se deja desactivado, las facturas y los abonos de venta seguirán la misma numeración. Esta numeración tiene el formato 2aaa.nnnnnn, donde:

2 es un valor fijo que identifica la serie.

aaa corresponde a los 3 últimos dígitos del año en que se emite la factura. Para 2017 será 017. Para 2018 será 018.

nnnnnn es el correlativo que identifica la factura dentro de la serie y año.

Si se activa, las facturas de venta tendrán la numeración con el formato indicado en el punto anterior. En cambio los abonos tendrán otra numeración diferente, con el formato 9aaa.nnnnnn, donde:

9 es un valor fijo que identifica la serie exclusiva para los abonos.

aaa corresponde a los 3 últimos dígitos del año en que se emite la factura. Para 2017 será 017. Para 2018 será 018.

nnnnnn es el correlativo que identifica la factura dentro de la serie y año.

Generar ventas intragrupo en una serie diferente a la serie de facturas.

Si se deja desactivado, las facturas y los abonos de venta intragrupo seguirán la misma numeración que el resto de facturas, según indique la casilla Generar abonos de ventas en una serie diferente a la serie de facturas.

Si se activa, las facturas y abonos de venta intragrupo tendrán otra numeración diferente. Las facturas tendrán el formato 7aaa.nnnnnn y los abonos 8aaa.nnnnnn, donde:

7 es un valor fijo que identifica la serie exclusiva para las facturas intragrupo.

8 es un valor fijo que identifica la serie exclusiva para los abonos intragrupo.

aaa corresponde a los 3 últimos dígitos del año en que se emite la factura. Para 2017 será 017. Para 2018 será 018.

nnnnnn es el correlativo que identifica la factura dentro de la serie y año.

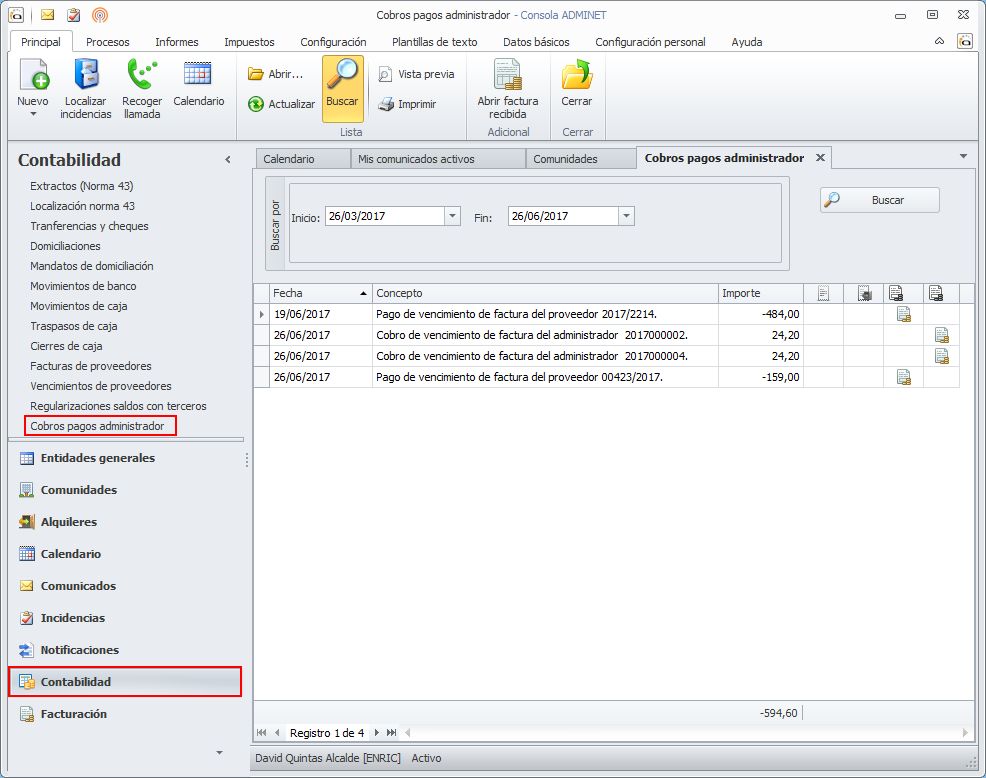

CONTABILIDAD

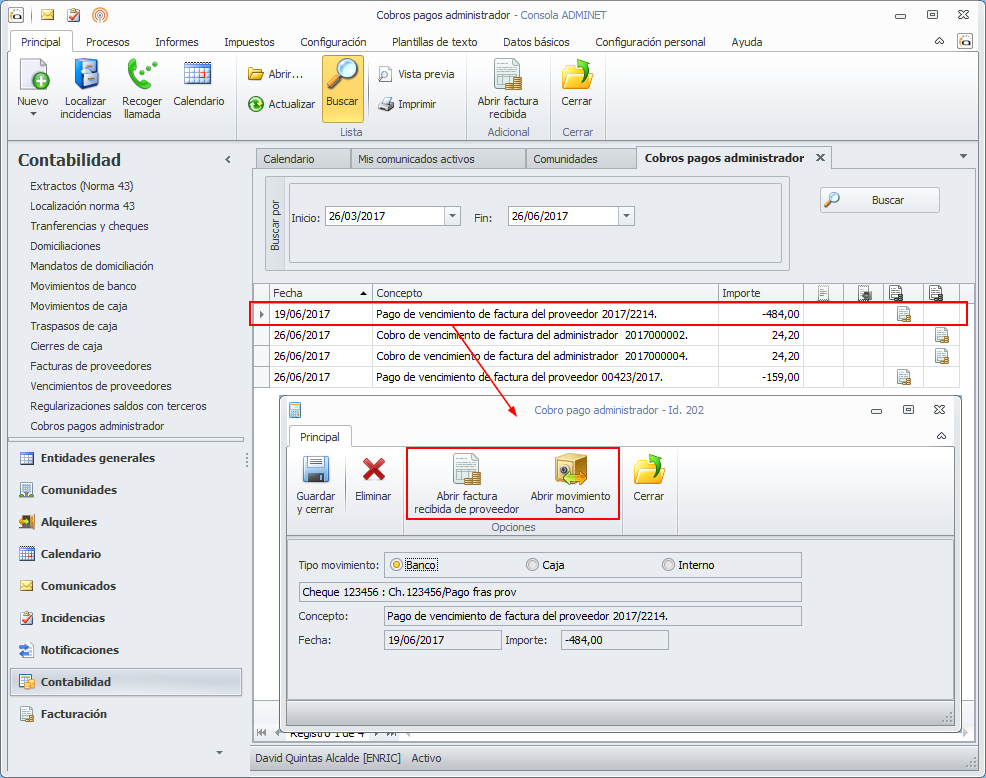

Nueva lista de cobros/pagos del administrador

En el apartado de contabilidad se ha incorporado una opción para consultar los cobros/pagos del administrador.

Al hacer doble clic sobre uno de los movimientos, se muestra la ficha del cobro/pago del administrador.

Dentro de esta ventana tiene la posibilidad de acceder a los registros y documentos vinculados con el cobro/pago (recibos, facturas emitidas, facturas de proveedor, movimientos de banco, etc).

Enlace contable

Los diferentes cambios incluidos en esta versión han sido también tenidos en cuenta en el enlace contable. Los cambios realizados han sido:

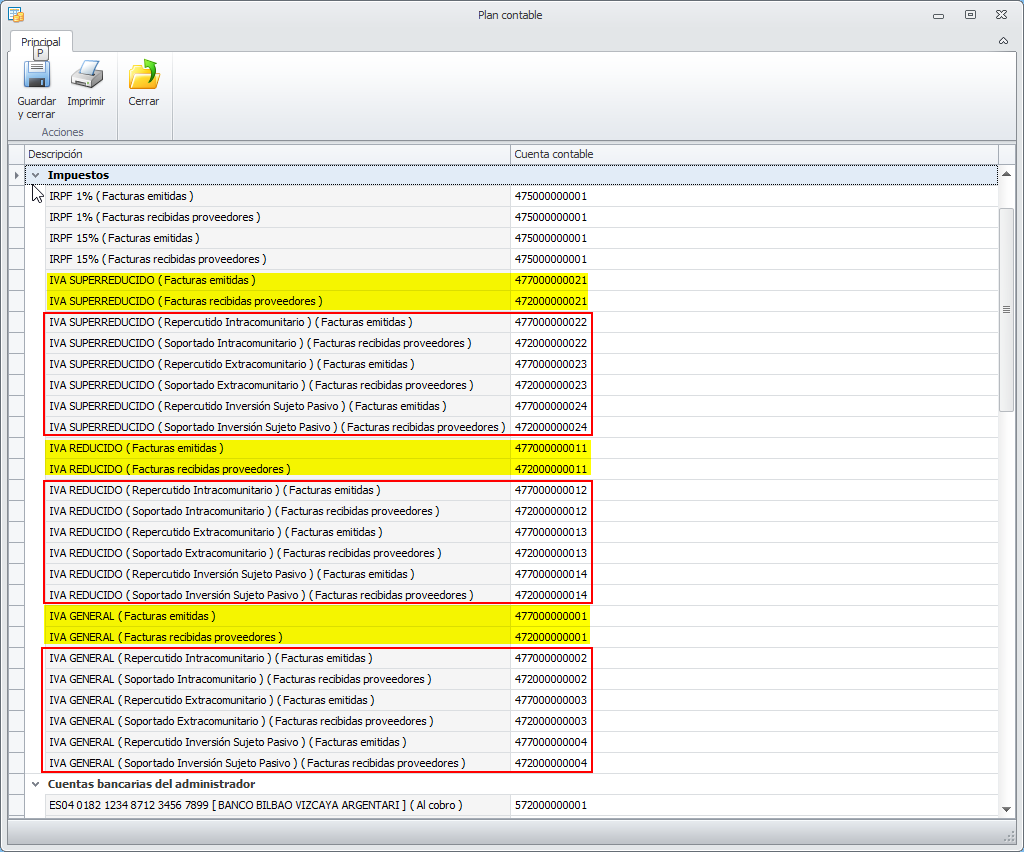

Se añaden nuevas cuentas de IVA al Plan Contable

Se han añadido nuevas cuentas en el Plan Contable de adminet. Recuerde que se accede por el botón Plan Contable del menú Configuración.

Puede ver estas nuevas cuentas en la siguiente imagen remarcadas en rojo.

Esto permite que el IVA correspondiente a las facturas intracomunitarias, de importación y de inversión de sujeto pasivo se puedan contabilizar en cuentas diferentes a la del IVA ordinario. El IVA correspondiente a las facturas intragrupo se contabilizará en las cuentas de IVA ordinario (marcadas en amarillo)

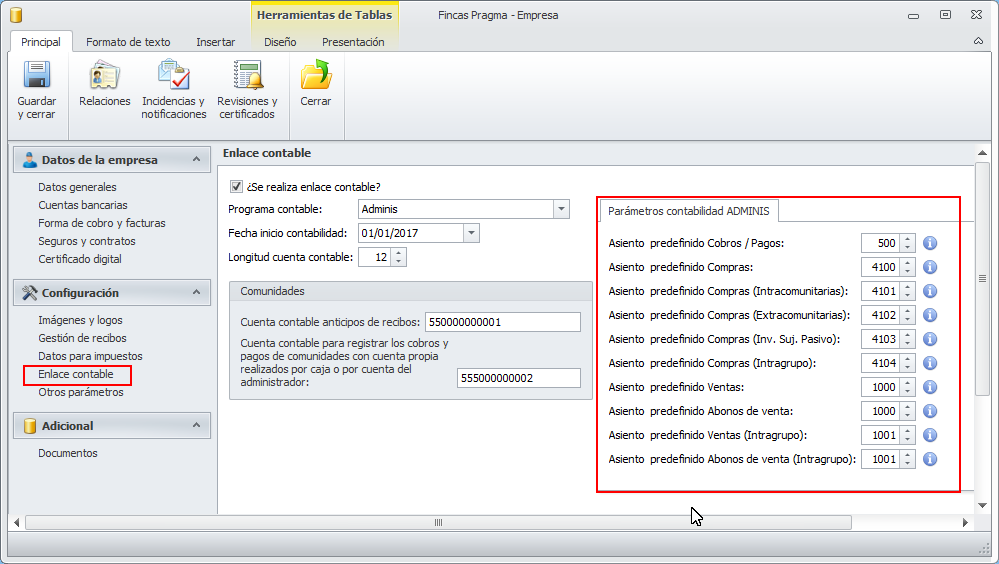

Nuevos predefinidos en Datos empresa

En el apartado Enlace contable de la ficha de Datos empresa, se ha ampliado la relación de asientos predefinidos de adminis con los que enlazar los diferentes tipos de facturas.

Enlazando cada tipo de compra y/o venta en predefinidos diferentes se facilita que en la obtención del libro de IVA de contabilidad se puedan obtener libros de IVA diferenciados para las compras intracomunitarias, nacionales o de inversión de sujeto pasivo.

Para obtener más información sobre las características que deben tener estos asientos predefinidos, consulte la documentación de usuario de la versión V.2017.07.27 de adminis.

IMPUESTOS PROPIOS

Sistema inmediato de información (SII)

Se ha implementado el Sistema Inmediato de Información (S.I.I.) de la AEAT. Haga clic aquí para acceder a la ayuda.

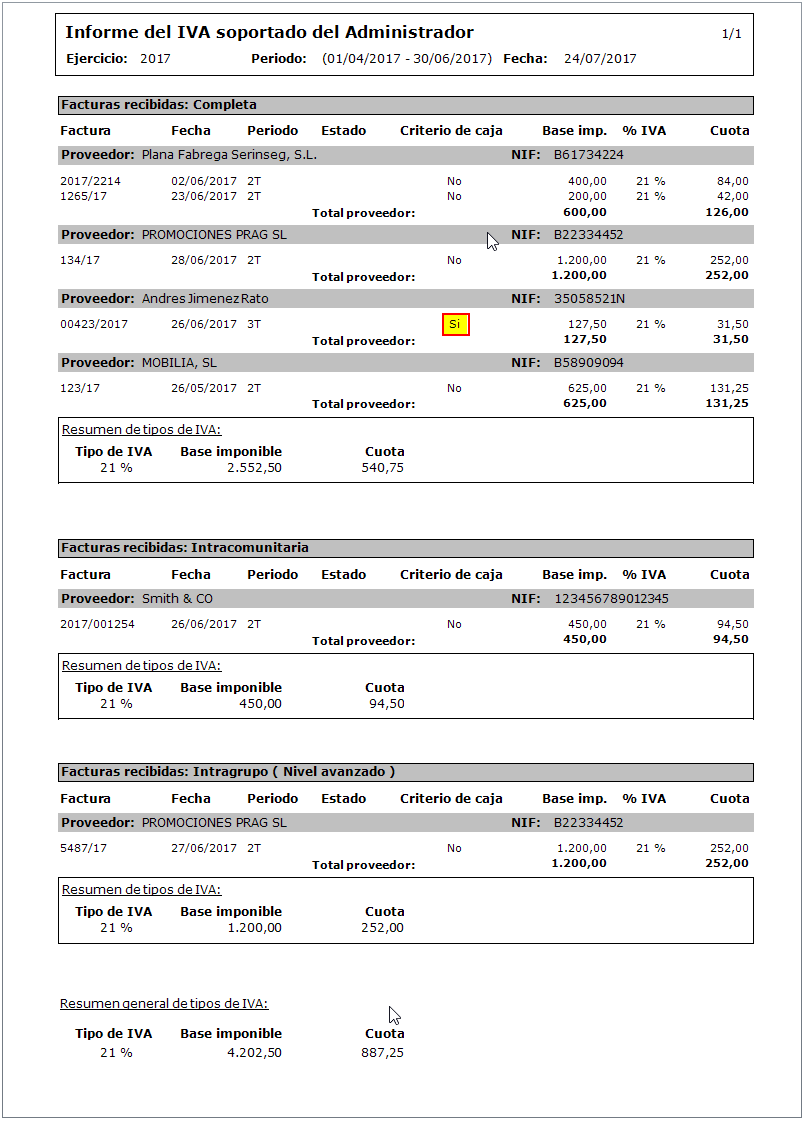

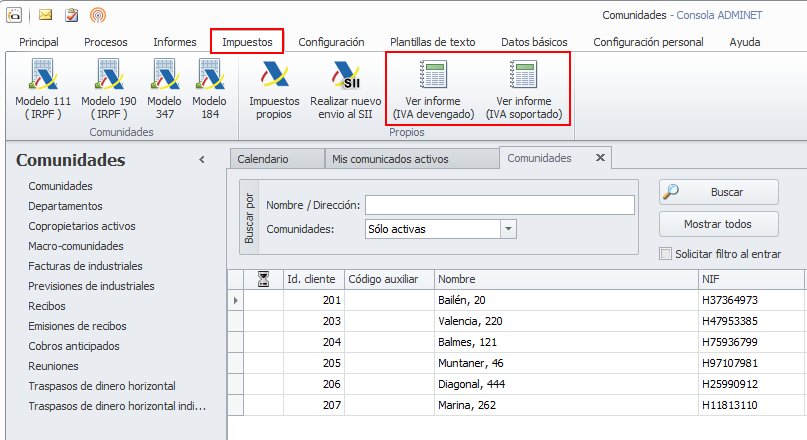

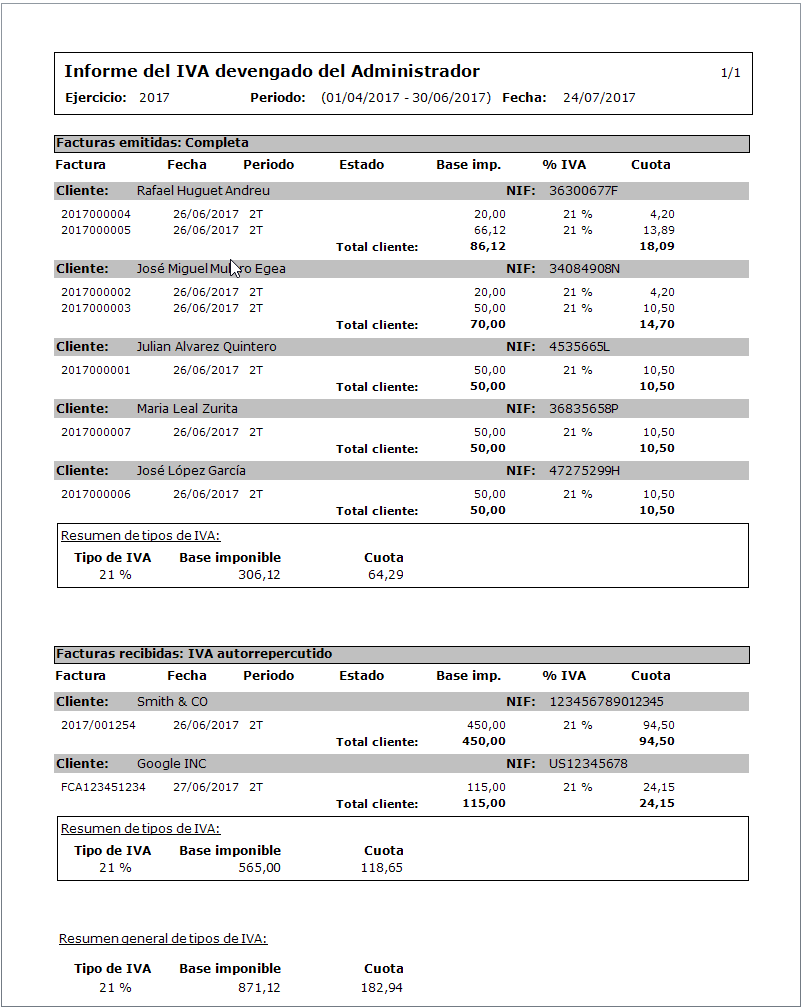

Informes de IVA Devengado y Soportado

En el menú Impuestos se han añadido dos nuevos botones que permiten obtener informes del IVA Devengado y Soportado del administrador.

En ambos casos se permite acotar el informe entre fechas.

El informe del IVA Devengado separa el IVA de las facturas emitidas por el administrador del que proviene del IVA autorrepercutido en las facturas de proveedores. Este IVA autorrepercutido puede originarse en las facturas intracomunitarias o en las de importaciones. El informe tiene el siguiente aspecto:

El informe del IVA Soportado separa el IVA de las facturas según la clase de las mismas, detallando en un una columna si la factura está adscrita al RECC. Este informe tiene el siguiente aspecto: